Empresas en máximos históricos

Estos han sido los valores bursátiles más destacados del mercado a lo largo de la semana, los cuales mostramos en el siguiente informe como mera información, no como recomendación para sus inversiones futuras.

CMG (Chipotle Mexican Grill Despegamos este informe semanal a lo grande, destacando este valor de EEUU. Se ha revalorizado aproximadamente un 110,15% en los últimos dos años y un 34,61% en tres meses. ¡Espectacular! Tendencia actual: Alcista.

SAP.DE (SAP SE) Continuamos el informe semanal destacando este valor con sede en Alemania. Se ha revalorizado aproximadamente un 78,41% en dos años y un 8,80% en tres meses. Tendencia actual: Alcista.

APUE (ActivePassive US Equity ETF) Una semana más, continuamos con este increíble valor que cotiza en EEUU. Se ha revalorizado aproximadamente sobre un 23,90% en el último año y un 3,59% en los últimos tres meses. Tendencia actual: Alcista.

NOW (ServiceNow) Y terminamos el informe con otro valor que cotiza en el NYSE y con sede en EEUU. Esta empresa se ha revalorizado aproximadamente sobre un 49,81% en dos años y sobre un 2,14% en cuatro meses. Tendencia actual: Alcista.

Sabías que...

¿Sabías qué… el oro sigue en máximos históricos mientras que los bancos centrales, no paran de aprovisionar del mismo?

Pasan las semanas y el oro sigue estando en la picota de los inversores tras alcanzar nuevos máximos históricos recientemente, a pesar de la leve corrección reciente, que no impacta en los fundamentales que justifican su ascenso.

¿Cuáles son esos factores que impulsaron el su precio por encima de los 2.150 dólares la onza (en estos momentos está en el entorno de los 2.000 USD/onza)? Pero es que además, los bancos centrales continúan adquiriendo oro activamente, como no lo hacían en más de 50 años ¿acaso nos estarán ocultando algo?

En la newsletter de hoy, veremos desde las razones históricas que han elevado el valor del oro, hasta el porqué de las compras intensivas por parte de los bancos centrales.

¿Por qué históricamente ha subido el precio del oro?

Desde hace siglos, el oro ha sido el refugio financiero por excelencia, y de hecho, pese a nuestro sistema monetario basado en la confianza, sigue siendo el último respaldo de valor en la actualidad.

Por ende, el precio del oro aumenta principalmente por dos razones: inflación y tensiones geopolíticas.

Inflación

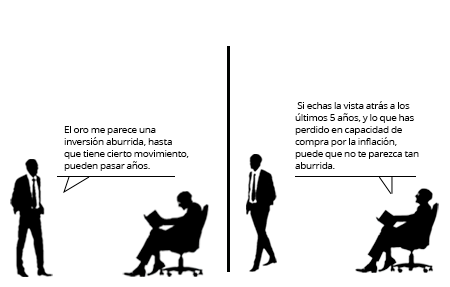

El oro es visto como una reserva de valor. Y claro, cuando la comunidad inversora anticipa que una moneda experimentará inflación por encima de lo normal, los inversores tienden a proteger su patrimonio en activos que preserven su valor.

Y es que, como en otras ocasiones hemos señalado, el oro mantiene su valor ya que, a diferencia de las monedas fiduciarias como el euro o el dólar, es escaso y difícil de producir. Con una oferta limitada y una demanda constante (e incluso creciente), su precio tiende a ser estable o incluso aumentar.

Por tanto, si se anticipan recortes de tipos (aunque ya no está tan claro) a pesar de que la inflación aún no haya alcanzado el 2% en EE.UU. o Europa, los inversores podrían estar ajustando sus expectativas a un rango inflacionario anual del 2% al 3%, frente al objetivo máximo supuestamente inquebrantable del 2%.

Con mayores expectativas de inflación futura, el oro se beneficia reforzando su rol como reserva de valor.

Crisis geopolítica

El otro motor del aumento en el precio del oro son las tensiones geopolíticas. En tiempos de incertidumbre, los inversores tienden a perder confianza en los activos financieros como bonos o el mercado de la renta variable, optando por refugios seguros, y en realidad físicos, como el oro. Esta característica de refugio se ha demostrado durante décadas, preservando su valor incluso en tiempos de enfrentamientos geopolíticos.

Y hoy, solo tenemos que echar un vistazo a nuestro alrededor. Enfrentamos situaciones como el conflicto palestino-israelí y las prolongadas tensiones entre Rusia y Ucrania, además de la postura pasivo-agresiva de China hacia Taiwán.

En consecuencia, estos conflictos continúan impactando en el valor del oro, que sigue alcanzando máximos históricos.

Bien, hasta aquí la parte teórica, pero es que hay noticias que en realidad, nos deberían preocupar todavía más.

¿Qué nos están ocultando los bancos centrales?

Y es que desde 2022, los bancos centrales han estado adquiriendo oro intensamente, impulsados por la misma lógica que los inversores privados: la necesidad de un activo refugio ante la alta inflación y las tensiones geopolíticas globales. De hecho, sus niveles de compras y aprovisionamiento no eran tan altos desde 1967.

Y ya sabemos lo que pasó en aquel año, aunque no está demás recordarlo:

Por un lado, pocos años después durante la década de los ´70 se desató una inflación que siempre superó el 3% anual, y tocó picos del 12%.

Y al mismo tiempo, la Guerra Fría entre EEUU y la URSS, tuvo unos de sus episodios más sangrientos en Vietnam.

Obviamente, los motivos exactos detrás de las actuales compras masivas de oro por parte de los bancos centrales no son conocidos, ellos sabrán a qué están jugando, pero lo que sí podemos saber es quiénes son los principales compradores.

Actualmente, los países BRICS (Brasil, Rusia, India, China, y Sudáfrica), con un enfoque destacado en China y Rusia, son los más activos en estas adquisiciones. Incluso, se especula que el objetivo de estos países sería reducir la demanda global del dólar y posicionar el oro como el activo base para el comercio internacional.

Y es que es bien conocido que los BRICS están buscando crear un sistema económico independiente de la hegemonía del dólar, y claro, el oro juega un papel clave en este plan. En este contexto, China es especialmente prominente, con reservas de oro que ya superan las 2.200 toneladas, casi el 4,5% del total global, ocupando el sexto lugar en la lista de países con mayores reservas.

En Europa, el Banco Central Europeo también ha aumentado sus reservas de oro significativamente entre 1999 y 2023.

Pero como es natural, Estados Unidos sigue siendo el líder indiscutible en reservas de oro, con aproximadamente 8.100 toneladas, seguido por Alemania con 3.400 toneladas, e Italia con 2.400.

Con todo, si consideras que ambos escenarios se seguirán recrudeciendo durante los próximos años, es decir, una inflación que difícilmente bajará del 3%, así como cierta escalada progresiva de tensión geopolítica (sobre todo con el actor de China), y que en consecuencia, todo ello forzará a seguir hinchando el precio del oro, te dejo algunas opciones de inversión, que tal vez te podrían interesar.

Por ejemplo, empresas como Franco-Nevada (FNV.T), Royal Gold (RGLD) o la sudafricana Gold Fields (GFI), están en máximos históricos o andan cerca de ellos. Mientras que el ETC con respaldo físico Xtrackers IE Physical Gold ETC Securities (XGDU) bate máximos años tras año.

Direccionalidad del mercado

Acciones más rentables

En la siguiente tabla se pueden observar los valores más destacados del mercado durante la última semana, el último mes y el último trimestre.