La curva de tipos de interés es una representación gráfica que muestra la relación entre los rendimientos de los bonos del gobierno a corto (generalmente 2 años) y largo plazo (generalmente 10 años). En una situación normal esta curva es ascendente, lo que significa que los bonos a largo plazo ofrecen rendimientos más altos que los bonos a corto plazo, como es natural. Al fin y al cabo, como inversores, normalmente exigimos mayor rentabilidad cuando prestamos nuestro dinero durante un período más largo.

Así pues, una curva de tipos ascendente indica confianza en el crecimiento económico futuro.

¿Qué pasa cuando se invierte la curva de tipos?

La inversión de la curva de tipos ocurre cuando la rentabilidad por comprar bonos a corto plazo supera la de los bonos a largo plazo. ¿Y esto cómo es posible?

Cuando la curva de tipos se invierte, los mercados anticipan que se avecina una recesión a largo plazo

Cuando la curva se invierte, generalmente es porque los inversores están preocupados por el futuro económico. O dicho de otro modo, anticipan una desaceleración o incluso una recesión en el futuro, lo que les lleva a una mayor demanda de bonos a largo plazo, considerados refugios seguros. Con todo, indica poca confianza en el largo plazo, y por ende, en el futuro económico de la región. De esta forma, los mercados anticipan que se avecina una recesión a largo plazo.

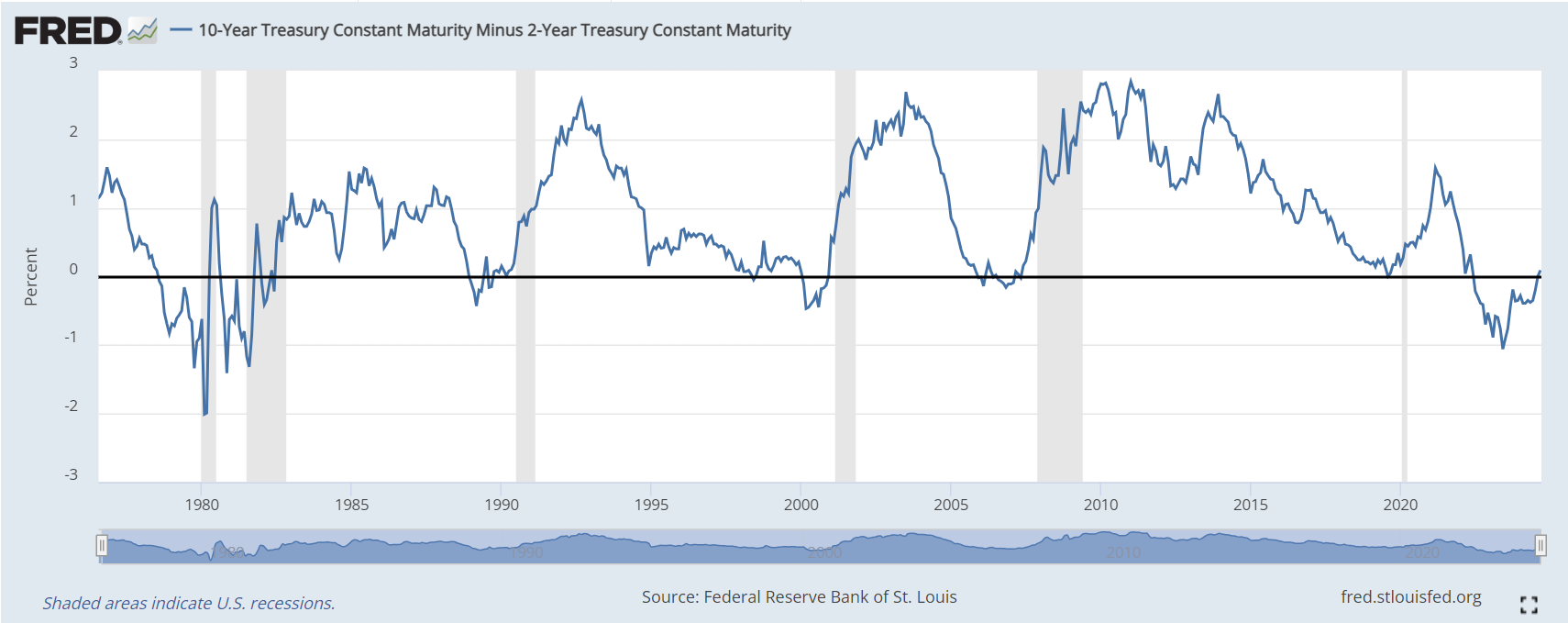

No en vano, la inversión de la curva ha precedido a cada recesión en los Estados Unidos desde la década de 1970, lo que la convierte en uno de los indicadores más fiables y temidos en el ámbito financiero. Y desde entonces, nunca ha fallado.

¿Cuándo llega la recesión?

Lo más curioso de todo es que la recesión nunca llega cuando la curva se invierte, sino unos pocos meses después de que esta comience a desinvertirse, en otras palabras, que vuelva a la normalidad. Obviamente no existe una fecha exacta, pero el consenso vaticina que suele ser unos 6-9 meses después del inicio de la desinversión. Esto sucede porque los inversores ya empiezan a adelantar que la economía está transitando hacia una fase más difícil. Se da completamente por hecho de que la recesión es insalvable, y entonces los inversores podrían volver a confiar en el largo plazo. Es decir, es algo así como un sí, sé que los próximos años (el corto plazo, 2 años) pueden ser duros, pero a largo plazo (10 años), volveremos a la senda del crecimiento.

Así pues, la teoría nos dice que cuanto más se invierte la curva, más severa es la recesión venidera. Y lo cierto es que, tal y como se puede observar en el gráfico, esta ha sido una de las inmersiones más profundas desde finales de los 80. No obstante, también es verdad que estamos ante la recesión más cacareada de la historia, por lo que podría haber un mal augurio mayor a la situación real.

¿Qué hacemos?

¿Vendemos sin más aprovechando que los mercados han vuelto a máximos históricos? Lo cierto es que aquí es donde entra una estrategia coherente. Y mientras el abismo no llegue, no hay porque salirse, pues el mercado siempre puede empujar un poco más.

En consecuencia, vuelvo a transmitir que es necesaria una estrategia lógica con stop loss dinámicos que vayamos moviendo de forma ascendente conforme las empresas en las que estamos invertidos pasen determinados niveles clave. De esta forma, iremos salvando nuestras ganancias, y si algún día llega de verdad la sacudida, tendremos nuestros beneficios asegurados, y simplemente recogeremos nuestro cultivo financiero. Si quieres aprender a invertir de este modo, prueba gratis nuestro curso online haciendo clic aquí.

Entradas relacionadas

11 enero, 2026

SpaceX y Open Ai: Wall Street se prepara para las mayores salidas a bolsa de la historia

Se viene un nuevo récord en salidas a bolsa: SpaceX y OpenAI protagonizarán las…

0 Comments4 Minutes

4 enero, 2026

Cae el régimen de Venezuela: Los entresijos de sus negocios con aliados

Estados Unidos ha capturado a Nicolás Maduro, ¿ahora qué? Te contamos cómo…

0 Comments5 Minutes

[…] un lado, destaca la reciente normalización de la curva de tipos, tras haber alcanzado la inversión más prolongada y profunda desde los años 80 (cuando […]