Se le llama Tick Size a la variación mínima que el precio que un instrumento financiero puede sufrir. Este »Tick Size» representa el mínimo importe que puede subir o bajar el precio del instrumento en cada transacción y dependerá tanto del tipo y la liquidez del activo como de la legislación que se le aplique.

Contenidos

¿Cómo se mide el Tick Size?

En la actualidad, encontramos que en su gran mayoría están medidos en decimales, pero hace no mucho no era así. Hasta 2001, por ejemplo, las bolsas americanas aplicaban un sistema de Tick Size empleando fracciones. Para la mayoría de acciones, éste era de un décimo sexto de dólar. Entonces, el precio de las acciones mínimo variaba en 0.0625 dólares.

Hoy en día, lo más usual es ver Tick Sizes de 0.01 dólares en el caso estadounidense o de 0.01 euros en el caso europeo.

¿Qué implicaciones tiene el Tick Size?

Se podría pensar que el tamaño del Tick Size no afecta en gran medida a la cotización de los valores, pero nada más lejos de la realidad. De hecho, el caso es que puede ser altamente influyente en las cotizaciones de los activos.

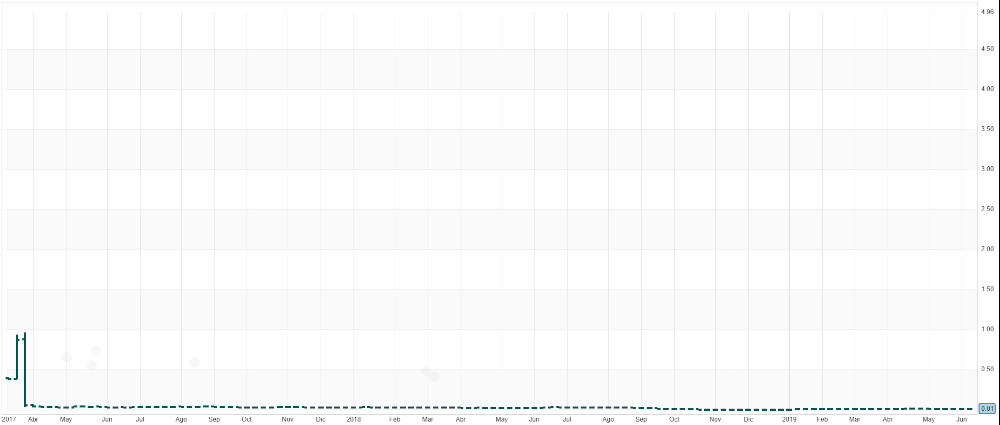

Diversos estudios concluyen con que el Tick Size es muy relevante tanto para la correcta formación de precios como para la volatilidad del valor. En concreto, para valores con pequeño precio por acción, tener un tick size demasiado grande podría ocasionar falta de liquidez, ya que pequeñas variaciones del precio pueden suponer grandes variaciones porcentuales. Un ejemplo de esta relación entre el Tick Size y la liquidez es el caso Abengoa.

Caso Abengoa

Abengoa S.A. es una empresa cotizada en el mercado continuo español, que se dedica a proveer soluciones tecnológicas en los sectores de energía y medio ambiente. Esta empresa, que llegó a un precio por acción de 36 euros en 2007, actualmente cotiza en torno a 0.01 euros.

Esto ha sido posible porque Bolsas y Mercados Españoles ha reducido el Tick Size de 0.01 a 0.0001 euros, además de poner como precio mínimo de cotización los 0.0001 euros. A medida que el precio de la acción bajaba, se le iba ajustando el Tick Size hasta el actual. La medida se ha puesto en marcha para no estrangular el valor, es decir, para favorecer la negociación y la correcta formación de precios.

¿Qué fue el Tick Size Pilot Program?

El Tick Size Pilot Program fue un programa piloto desarrollado desde 2016 hasta 2018 por la »Securities and Exchange Commission» (SEC) de Estados Unidos. El experimento consistió en estudiar cómo afectaría el incremento de un centavo a cinco centavos de la variación mínima del precio (TickSize) en la liquidez y volatilidad de las acciones de pequeña capitalización (Small Caps). La finalidad oficial del programa era propiciar un entorno más favorable para estos valores y así fortalecer los mercados. Pero, extraoficialmente, se ha interpretado como un intento de mitigar los efectos que tienen los operadores de alta frecuencia y que éstos lo tengan más difícil a la hora de tomar ventaja sobre los pequeños brókers lanzando órdenes y crear volatilidad.

¿Cómo surgió el Tick Size Pilot Program?

Para entender el por qué del programa hay que remontarse a 2001. Como hemos mencionado anteriormente, ese año la SEC cambió la negociación del precio de acciones de fracciones a decimales, por tanto, en ese caso ya hubo repercusiones sobre las negociaciones de los valores. Se benefició a los inversores que compraban acciones con mayor liquidez, pero al mismo tiempo, se perjudicó a los valores de pequeña capitalización. La razón fue que, al reducirse la liquidez, los inversores institucionales dejaron de invertir en estas empresas, porque aumentó la dificultad de entrada y salida, lo que dañó aun más a la liquidez.

En 2012, el Congreso de los Estados Unidos pidió un informe a la SEC, en el cual se estudiaba los efectos provocados por el cambio en el Tick Size en el 2001 sobre el número de IPOs, liquidez y negociación de los valores pequeños. Las razones para solicitar este estudio fueron que creían que una ampliación del Tick Size ayudaría a la formación de capital de las Small Caps y, en consecuencia, a la creación de empleo. Cuando la SEC presentó su informe, concluyó que la ampliación del Tick Size no sería beneficioso, así que lo desaconsejó. El congreso, en contraposición, no hizo caso a la recomendación de la SEC y ordenó la implementación del Tick Size Pilot Program en octubre de 2016.

¿Cuáles fueron las claves del Tick Size Pilot Program?

El aumento del Tick Size para la negociación realizaron a un total de 1.400 acciones. Los requisitos que reunían estos valores eran:

- Capitalización inferior a 3.000 millones de dólares.

- Volumen medio diario inferior a 1 millón de acciones.

Durante el experimento, que duró 2 años, hubo grupo de acciones actuando como Grupo de Control, que siguieron teniendo un Tick Size de 0.01$. Gradualmente, se han ido añadiendo al programa otros valores incluidas en otros 3 grupos:

- Grupo 1 (G1): Se mostraron precios de 0.05%, pero se negociaban con aumentos de 0.01$.

- Grupo 2 (G2): Se negociaban y mostraban precios en incrementos de 0.05$, incluidas las negociaciones en precios medios »BestBidOffer».

- Grupo 3 (G3): Estos valores tenían las mismas condiciones que en el Grupo 2 y, al mismo tiempo, se añadió la condición »trade-at», evitando el cruce de precios por operadores que no estaban posicionados en la oferta.

¿Cuáles son las conclusiones del Tick Size Pilot Program?

La principal conclusión sobre el Tick Size Pilot Program fue que el programa no había mejorado la situación de las empresas norteamericanas que lo componían, es decir, no había sido eficaz. Un estudio, publicado por el bróker Pragma Securities LLC al finalizar el programa, concluyó que en vez de beneficiar a las Small Caps, lo que provocó fue un aumento significativo de los costes de los inversores al operar con estos valores. En concreto, Pragma Securities cree que se habían incrementado los costes de los inversores en 350 millones de dólares al fin de los dos años de programa.

Muchos han sido los críticos a este programa, entre los más importantes se incluye la gigantesca gestora BlackRock Inc. Un análisis interno suyo concluyó que los costes de negociación de las empresas dentro del programa se incrementaron entre un 35% y un 45% en comparación con los activos que no se vieron modificados. »El programa perjudicó la eficiencia del mercado al aumentar los costes de negociación para los inversores finales»- expresó BlackRock en una carta a la SEC.

La SEC está buscando otras soluciones ya que esta no ha tenido los resultados esperados. Una de las opciones que se baraja es concentrar todas las acciones difíciles de intercambiar en un sistema de negociación.

¿Qué Tick Size se aplica en la Bolsa Española?

Aunque hayamos mencionado que el Tick Size más usual es de 0.01 en las bolsas europeas, el caso español, como siempre, difiere.

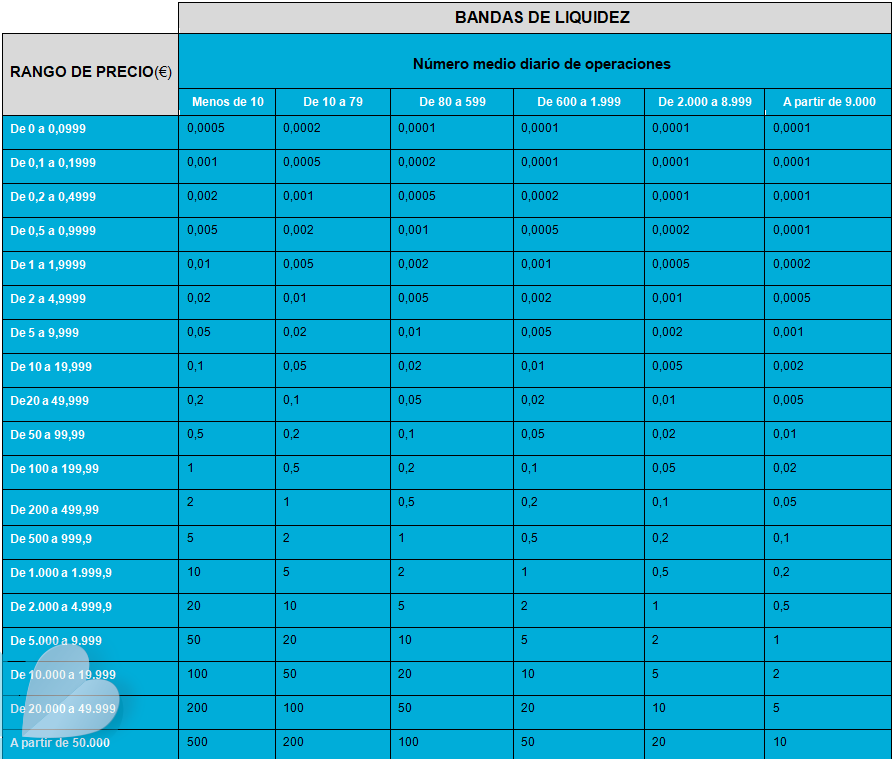

En lo que respecta a nuestro mercado bursátil, en abril de 2019, se modificó el Ticks Size para adapatarlo a la normativa europea MiFID II. Éste se ajustará directamente dependiendo del rango de precio en el cual se encuentre el valor y el número medio diario de operaciones. La siguiente tabla muestra las variaciones mínimas posibles:

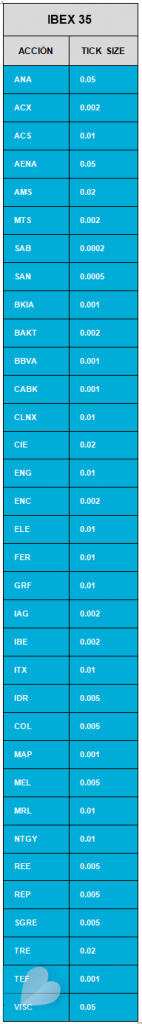

Con estas reglas, los valores del Ibex 35* quedarían con el siguiente Tick Size:

Referencias

Eurekers.com, el mejor curso de bolsa de Europa

Investopedia – Tick Size Definition

Términos relacionados

Entradas relacionadas

24 enero, 2026

¿Qué es Polymarket?

Polymarket es una plataforma de mercados de predicción basada en blockchain que…

0 Comments14 Minutes

20 diciembre, 2025

¿Qué es la solvencia?

La solvencia es la capacidad que tiene una persona, institución o empresa para…

2 Comments9 Minutes

Realmente interesante, muchas gracias!

Nos alegra que te haya gustado nuestro post 🙂

Muy curioso el artículo, me encanta vuestro blog ¡Gracias!